W serii WKB Zielone Finanse pokazujemy szanse, ale też wyzwania dla sektora finansowego w związku z ogólnoświatowym trendem wdrażania szeroko rozumianych norm ESG (ang. environmental, social, governance). Kolejna część z serii artykułów ma na celu przybliżenie dokumentów finansowania w związku z ESG.

Jesteśmy świadkami ciągłej transformacji oraz intensyfikacji prac nad regulacjami, wzorcami umów i innej towarzyszącej dokumentacji finansowania nie tylko przez organy regulacyjne, ale też przez najbardziej znane stowarzyszenia rynku kredytowego. W miarę jak organy regulacyjne, kredytodawcy, inwestorzy i przedsiębiorcy w coraz większym stopniu zwracają uwagę na kwestie ESG, weszły one do agendy zarządów dużych firm i instytucji finansowych, a obecnie znajdują się w centrum uwagi przy transakcjach finansowania.

W sytuacji, gdy wiele spółek regularnie składa formalne raporty dotyczące zrównoważonego rozwoju, wiele firm i kredytodawców poszukuje sposobów na poprawę swojej pozycji finansowej i reputacji wśród inwestorów oraz klientów poprzez wykorzystanie obecnego nacisku na ESG. Nawet w sytuacji, gdy gospodarki na całym świecie odczuwają skutki kryzysu Covid-19, ESG pozostaje w centrum uwagi. Wśród polityków, ekonomistów i przedstawicieli biznesu panuje powszechne przekonanie, że pandemia stanowi akcelerator zmian i uwypukla potrzebę całościowego przemyślenia wartości i szerszych celów gospodarczych i finansowych.

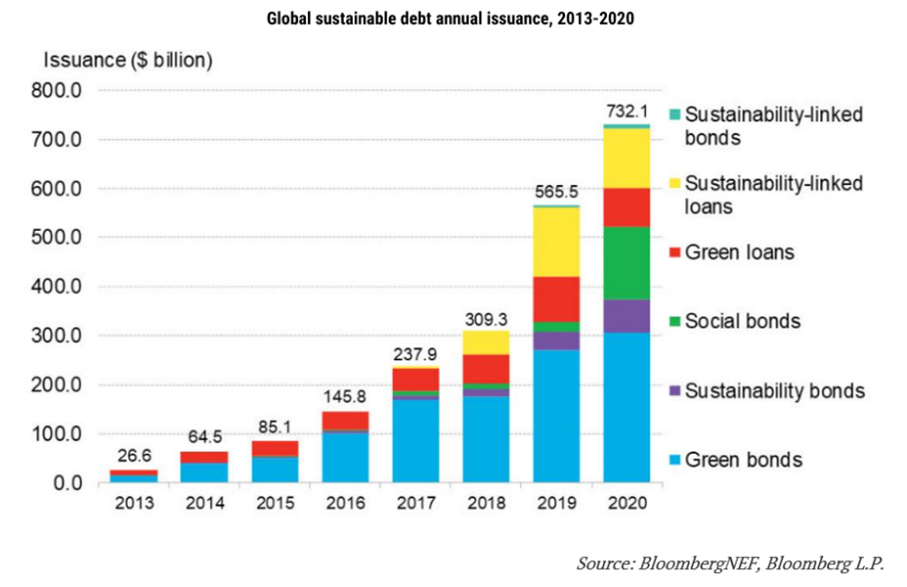

Jak widzimy na powyższym wykresie, finansowania ESG są coraz częściej spotykane na rynku dłużnym. Europejski rynek kredytów korporacyjnych był pierwszym, na którym wprowadzono ESG i zrównoważone finansowanie. W ostatnim czasie koncepcje te rozprzestrzeniły się także na inne produkty kredytowe, w tym finansowanie lewarowane, REF i finansowanie funduszy, a także pojawiły się na wszystkich głównych rynkach finansowych na całym świecie.

Wsparcie zarówno dla zielonych kredytów, jak i kredytów powiązanych ze zrównoważonym rozwojem zapewniają Green Loan Principles („GLP”) oraz Sustainability Linked Loan Principles („SLLP”), które są globalnymi zasadami opublikowanymi wspólnie przez Loan Market Association („LMA”), Asia Pacific Loan Market Association („APLMA”) oraz Loan Syndication and Trading Association („LSTA”).

Podstawowe elementy dokumentacji zrównoważonego finansowania

Obecnie nie istnieją standardowe warunki rynkowe (ani standardowe wzorce LMA) dla kredytów ESG/zrównoważonych lub zielonych. Istnieją jednak pewne wspólne cechy, nazywane czynnikami ESG, które są włączane do dokumentów finansowania. Dokumenty opublikowane przez LMA, APLMA i LSTA stanowią wytyczne dla uczestników rynku i istnieją pewne postanowienia, które są regularnie wykorzystywane w dokumentacji zawieranej podczas transakcji zrównoważonego finansowania:

- Cel: Podobnie jak w innych typach umów kredytowych, zrównoważone finansowanie zawiera klauzulę dotyczącą celu. W przypadku finansowania zrównoważonego, cel ten jest związany z konkretnymi projektami lub rodzajami projektów, które mają korzystny wpływ na środowisko. Celem finansowania powiązanego ze zrównoważonym rozwojem może być też zapewnienie finansowania na ogólne cele działalności spółki. Elementy związane ze zrównoważonym rozwojem są uwzględnione w warunkach umowy kredytowej.

- Marża: Jedną z cech transakcji finansowania zrównoważonego jest zazwyczaj, choć nie zawsze, mechanizm zapadalności marży. Motywuje on kredytobiorcę do dążenia i realizacji celów zrównoważonego rozwoju, do których się zobowiązał. Jeżeli kredytobiorca osiągnie swoje cele w zakresie zrównoważonego rozwoju z nawiązką, odpowiada to niższej marży, co obniża koszty finansowania. Jeżeli kredytobiorca nie jest w stanie osiągnąć swoich celów, przekłada się to najwyższą marżę i wyższe koszty finansowania.

- Wymogi w zakresie raportowania i sprawozdawczości: Wymogi dotyczące przeglądu i sprawozdawczości zależą od poziomu porozumienia między stronami handlowymi. W przypadku mechanizmu zapadkowego marży konieczny jest wiarygodny mechanizm przeglądu i sprawozdawczości, który nie powinien być skonstruowany jako samocertyfikacja kredytobiorcy.

- Oświadczenia i zapewnienia: Z trwałym finansowaniem wiążą się zazwyczaj określone oświadczenia i zapewnienia, które dotyczą finansowanego projektu lub innych celów uzgodnionych między kredytobiorcami i kredytodawcami. To, w jakim stopniu oświadczenia i zobowiązania są twardymi lub miękkimi zobowiązaniami, jest przedmiotem negocjacji i umowy handlowej. Najbardziej przyjazne dla kredytobiorcy jest jednak, gdy pakiet oświadczeń składa się wyłącznie z oświadczeń miękkich. Najbardziej rygorystycznym podejściem jest zakwalifikowanie oświadczeń dotyczących zrównoważonego rozwoju jako wszelkich innych oświadczeń. Stanowią one dla kredytodawcy zapewnienie, iż w przypadku ich naruszenia i z zastrzeżeniem warunków umowy kredytowej, ma on prawo do wstrzymania wypłat nowych środków oraz prawo do przyspieszenia spłaty niespłaconych kredytów.

Wytyczne GLP i Wytyczne SLLP pozostawiają woli stron określenie, co będzie stanowiło „zielone” lub „zrównoważone” naruszenie i czy takie naruszenie spowoduje przypadek niewykonania zobowiązania zgodnie z dokumentacją kredytową. Wytyczne GLP potwierdzają, że zrównoważony kredyt nie powinien być uznawany za ekologiczny od daty jakiegokolwiek naruszenia postanowień dotyczących wykorzystania środków, z zastrzeżeniem umownych postanowień naprawczych.

Wskaźniki efektywności wdrażania reguł ESG

Zrównoważony mechanizm ustalania marży opiera się na ustaleniu celów dotyczących poprawy wyników w zakresie ESG. W praktyce wyniki ESG mierzy się albo poprzez odniesienie do ogólnego wyniku ESG, albo poprzez bardziej szczegółowe kluczowe wskaźniki wydajności („KPI”).

Ogólny wynik ESG: jest przypisywany kredytobiorcy przez zewnętrzną agencję ratingową, przy czym ogólny wynik ESG grupy w dniu zawarcia umowy kredytu lub w dniu pierwszego wykorzystania jest wykorzystywany jako „punkt odniesienia”. Wynik ESG grupy jest oceniany corocznie, a jeśli poprawi się on powyżej progu określonego w odniesieniu do linii bazowej, cel zostaje osiągnięty, a zatem marża może się zmieniać.

Kluczowe wskaźniki efektywności (KPI): Wyniki oceniane są w oparciu o wybrane KPI, których liczba i rodzaj różnią się w zależności od charakteru działalności podstawowej kredytobiorcy. SLLP zawierają orientacyjną listę kryteriów, które można wykorzystać do opracowania KPI, i wyraźnie wskazują, że KPI powinny być odpowiednie w kontekście działalności kredytobiorców. Przykłady konkretnych KPI w ostatnich obiektach obejmują KPI odnoszące się do emisji dwutlenku węgla i energii wiatrowej.

Podejście przyjęte w odniesieniu do kredytów powiązanych ze zrównoważonym rozwojem jest zróżnicowane. Istnieją przykłady transakcji, które mierzą wyniki ESG w oparciu o ogólny wynik ESG, jak również takie, które opierają się na konkretnych KPI.

Przykłady celów w zakresie wyników dotyczących zrównoważonego rozwoju:

| Kategoria | Przykład |

| Wydajność energetyczna | Poprawa wskaźnika efektywności energetycznej budynków i/lub maszyn będących własnością kredytobiorcy lub przez niego dzierżawionych. |

| Emisja gazów cieplarnianych | Ograniczenia emisji gazów cieplarnianych w odniesieniu do produktów wytwarzanych lub sprzedawanych przez kredytobiorcę lub w odniesieniu do cyklu produkcyjnego lub wytwórczego. |

| Energia odnawialna | Zwiększenie ilości energii odnawialnej wytwarzanej lub wykorzystywanej przez kredytobiorcę. |

| Zużycie wody | Oszczędności wody poczynione przez kredytobiorcę. |

| Przystępne cenowo mieszkania | Wzrost liczby przystępnych cenowo jednostek mieszkaniowych wybudowanych przez kredytobiorcę. |

| Zrónoważone pozyskiwanie surowców | Zwiększenie wykorzystania zweryfikowanych, zrównoważonych surowców/dostaw. |

| Gospodarka cyrkulacyjna | Zwiększenie wskaźników recyklingu lub wykorzystania surowców/dostaw pochodzących z recyklingu. |

| Zrównoważone rolnictwo i żywność | Ulepszenia w zakresie pozyskiwania/produkcji zrównoważonych produktów i/lub produktów wysokiej jakości (z wykorzystaniem odpowiednich etykiet lub certyfikatów). |

| Róźnorodność biologiczna | Poprawa w zakresie zachowania i ochrony różnorodności biologicznej. |

| Globalna ocena ESG | Poprawa ratingu ESG kredytobiorcy i/lub uzyskanie przez niego uznanego certyfikatu ESG. |

Prace nad wspólnymi wzorcami LMA i ELFA

LMA i ELFA współpracują obecnie przy opracowywaniu wytycznych dotyczących najlepszych wzorców, aby zapewnić uczestnikom rynku kredytowego w Europie skuteczne i odpowiednie wdrożenie norm/wytycznych ESG. Organizacje te ściśle współpracują z uczestnikami rynku kredytów, wykorzystując jako podstawę GLP. Wynikiem tych prac będą wytyczne określające czynniki, które kredytobiorcy powinni rozważyć przy włączaniu aspektów ESG do umów kredytowych.

Odpowiedzią na powyższe są umowy kredytowe związane ze zrównoważonym rozwojem (ESG-linked loans). Są one przygotowywane w taki sposób, aby nagradzać kredytobiorców w przypadku osiągnięcia wcześniej określonych celów związanych z ESG poprzez obniżanie marż bądź pociągać ich do odpowiedzialności w przypadku nieosiągnięcia zrównoważonych celów poprzez podwyższanie marż.

We wstępnych pracach zwrócono uwagę na kilka obszarów, które zostaną uwzględnione w wytycznych:

- Cele ESG powinny być istotne dla przedsiębiorstwa – na przykład podmioty emitujące dwutlenek węgla powinny uwzględnić wymierny cel redukcji emisji w swoich wskaźnikach ESG;

- Kluczowe wskaźniki efektywności (KPI) powinny być znaczące i ambitne, a nie takie, które można łatwo osiągnąć;

- Struktura KPI ESG powinna być starannie zaplanowana na długo przed uruchomieniem transakcji, a same KPI ESG powinny być uzgodnione przed sporządzeniem odpowiednich postanowień;

- Postanowienia dotyczące ESG nie powinny być wykorzystywane jako dźwignia ekonomiczna co byłoby sprzeczne z duchem tych postanowień i spowodowałoby kontrolę pod kątem „greenwashing’u „.

Więcej o greenwashing możecie przeczytać Państwo w części 2 naszej serii alertów WKB Zielone Finanse.

Przewodnik „Guide for Company Advisers to ESG Disclosure in Leveraged Finance Transactions”

Wobec braku spójnego podejścia do ujawniania informacji ESG, inwestorzy polegają na własnych kwestionariuszach, aby uzyskać informacje, które uważają za istotne dla swoich decyzji inwestycyjnych. Wraz ze wzrostem objętości tych kwestionariuszy, kredytobiorcy i ich doradcy chcą uzyskać od inwestorów więcej wskazówek na temat tego, jakie informacje ESG powinny być uwzględniane w raportach spółki.

European Leveraged Finance Association (ELFA) i Loan Market Association opublikowały w ostatnim czasie wspólny przewodnik: Guide for Company Advisers to ESG Disclosure in Leveraged Finance Transactions („Przewodnik”). Przewodnik jest efektem uruchomienia przez ELFA w czerwcu 2019 r. inicjatywy ESG Disclosure Initiative, która ma na celu standaryzację prezentacji wyników/norm ESG przez kredytobiorców i zmniejszenie zależności inwestorów od indywidualnych sprawozdań ESG. Przewodnik odzwierciedla pomysły, doświadczenia i wkład kancelarii prawnych, banków i inwestorów private equity na europejskim rynku finansowania dłużnego. Ma on na celu pomóc doradcom firm w kwestiach związanych z włączeniem ryzyka ESG do analizy due diligence i ujawniania informacji o kredytobiorcy w zakresie ESG.

Przewodnik analizuje główne czynniki stojące za zapotrzebowaniem inwestorów do ujawniania informacji ESG oraz ewolucję ram regulacyjnych, które wymagają od kredytobiorców pokazania sposobu zarządzania ryzykiem związanym ze zrównoważonym rozwojem.

Jako alternatywę dla kredytobiorców odpowiadających na wiele raportów inwestorskich, Przewodnik zaleca ujawnianie informacji ESG poprzez materiały ofertowe spółki, jak również stały wymóg raportowania okresowego. Zdaniem ELFA takie podejście zwiększy zaufanie inwestorów do tego, że informacje ESG zostały poddane odpowiedniej analizie due diligence i zapewni inwestorom dostęp do aktualnych informacji, kiedy tylko będą ich potrzebować. Przewodnik ma również na celu wypracowanie konsensusu w zakresie podstawowego zestawu tematów i powiązanych wskaźników ujawniania informacji ESG (na podstawie arkuszy informacyjnych ESG) oraz ułatwienie standaryzacji w branży. Pierwszy zestaw arkuszy informacyjnych ESG został opublikowany przez ELFA w styczniu 2021 r. Stanowi on zwieńczenie pierwszego etapu Inicjatywy Ujawniania Informacji ESG. Zasoby te mają na celu stworzenie mechanizmu spójnego ujawniania informacji na poziomie sektorowym. Pierwsze trzy sektory objęte serią to podmioty odkupujące długi, branża papiernicza i opakowaniowa oraz telekomunikacja.

Przewodnik zawiera również kluczowe punkty, które doradcy powinni rozważyć podczas przeprowadzania due diligence związanego z ESG. Są to m.in. ramy prawne i regulacyjne dla badania ESG oraz ocena „istotności” czynników ESG i procesów stosowanych w celu zapewnienia właściwego ujęcia informacji ESG. Aby pomóc w tej pracy, Przewodnik przedstawia mapę dotyczącą sposobu włączania informacji związanych z ESG do materiałów ofertowych.

Przewodnik analizuje, w jaki sposób ESG może być odzwierciedlone w umowach kredytowych poprzez oświadczenia, zobowiązania informacyjne lub kowenanty. Ujawnienia umowne i klauzule, które są zgodne z metrykami ESG, wzmocnią ogólny przekaz ESG. Postanowienia umowne muszą być jednak możliwe do zrealizowania, łatwo akceptowalne przez rynek i nie mogą w sposób niezamierzony prowadzić do niewykonania zobowiązań. Przewodnik zwraca uwagę na znalezienie równowagi pomiędzy postanowieniami, które są istotne dla inwestorów, ale jednocześnie nie tworzą niepotrzebnie uciążliwych zobowiązań dla kredytobiorcy.

Czy zrównoważone finansowania to „przyszłość”?

W naszej ocenie rozwój zrównoważonych finansów będzie zdecydowanie przyspieszał. Presja regulacyjna, czyniąc przyjęcie zasad zrównoważonego rozwoju obowiązkowym a nie opcjonalnym jak jest to obecnie, oraz presja opinii publicznej będą kluczowymi czynnikami dalszego wzrostu, a firmy, które nie planują implementowania do swoich polityk zasad ESG, mogą mieć problemy z utrzymaniem się na rynku.

Szereg długoterminowych zobowiązań kredytodawców do zapewnienia zrównoważonego finansowania przyczyni się do utrwalenia tego wzrostu. Na przykład HSBC zobowiązał się do przeznaczenia na zrównoważone finansowanie 750 mld USD – 1 bln USD w ciągu najbliższych 10 lat. Goldman Sachs w lutym tego roku ogłosił, że zrównoważone finansowanie ma stać się centralną częścią jego strategii biznesowej oraz bank planuje także regularnie emitować coraz więcej obligacji środowiskowych i społecznych dla realizacji swoich planów wykorzystania do 2030 r. 750 mld USD na zrównoważone finansowanie, inwestycje i doradztwo.

Również w Polsce kredyty ESG zajmują swoje miejsce na rynku. Za przykład może tu służyć kredyt konsorcjum 5 banków, w kwocie 2 mld zł przyznany grupie Energa SA.

Staje się powszechnie akceptowane, że zobowiązania informacyjne ESG są podejmowane nie tylko z ideologicznego punktu widzenia, ale dlatego, że mają sens z perspektywy biznesowej. Publiczne wezwania do działania, inicjatywy rządowe i apetyt inwestorów sprawiają, że firmy będą musiały zacząć udowadniać, że „dokładają swoją cegiełkę” w zrównoważonej transformacji – lub ryzykować utratę przychylności klientów.

Jako zespół WKB będziemy wspierać Państwa w korzystaniu ze zrównoważonych form finansowania. Zachęcamy Państwa do śledzenia alertów WKB, w których będziemy przybliżać kolejne prawne aspekty ESG.

W przypadku pytań związanych z przedstawionymi zagadnieniami zachęcamy do kontaktu z Augustynem Wróblem bądź Marcinem Lorencem.

Alert można pobrać TUTAJ.